El secretario del Tesoro de Estados Unidos dijo que pronto comenzarán a aplicarse aranceles globales de Trump.

Hace un par de meses, la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD, por sus siglas en inglés) publicó un informe titulado Un mundo de deuda, donde advierte la posibilidad cada vez más patente de una crisis de deuda pública global. Y ya está en marcha: 10 países han dejado de cumplir sus pagos soberanos y 60 por ciento de los países de bajos ingresos se encuentran en un alto riesgo de caer en impagos. Este informe permite ver un ángulo más de las desigualdades internacionales existentes entre los países pobres y los países ricos, las cuales son resultado del sistema económico capitalista en su dinámica imperialista.

En primer lugar, ¿quiénes son los dueños de los títulos de deuda externa de los gobiernos pobres? Existen tres fuentes de financiamiento: los acreedores privados (bancos e inversores institucionales), otros Estados nacionales, y las instituciones multilaterales (como el Banco Mundial o el Fondo Monetario Internacional). La mayoría de la deuda de los gobiernos de los países en desarrollo está en manos de los acreedores privados, 61 por ciento, 26 por ciento se le debe a otros países y 14 por ciento a los organismos multilaterales. Sin embargo, en América Latina casi tres cuartas partes de los títulos de deuda externa son propiedad de los acreedores privados.

Estos acreedores privados son una pequeña oligarquía financiera mundial. El mercado de crédito internacional está muy concentrado en unos cuantos bancos e inversores institucionales, ligados entre ellos, cuyas sedes centrales están en los países desarrollados, particularmente Estados Unidos. Su gran poder con relación a los Estados nacionales está en que tienen la capacidad de organizarse y cerrar toda línea de crédito adicional de corto plazo para obligar a los países a pagar su deuda, so pena de quedar aislados económicamente del mundo. Las agencias calificadoras, también muy concentradas, refuerzan este poder.

Por otro lado, el costo de la deuda es más alto en los países en desarrollo, alcanzando tasas de interés verdaderamente leoninas para las regiones más pobres y desiguales del mundo. Mientras Alemania paga una tasa de rendimiento de 0.8 y Estados Unidos de 2.5 por sus bonos soberanos, América Latina paga en promedio una tasa de 6.8 y África de 9.8. Estos altos costos del servicio de la deuda incluso se han duplicado con respecto a 2011. Ahora, muchos países destinan más recursos, que salen de los impuestos de sus ciudadanos, al pago de intereses que a la salud o educación de sus habitantes.

Finalmente, ¿cuál es la causa inmediata de esta crisis? A grandes rasgos, después de la crisis financiera de 2008, los bancos centrales de los países ricos bajaron sus tasas de interés a casi el cero por ciento como medida de recuperación. Los capitales financieros se trasladaron a los países pobres en busca de mayores rendimientos a las tasas que ya vimos. ¿Por qué es posible esta facilidad de movimiento? El neoliberalismo instauró la libre circulación de capitales, y una premisa fundamental para ello fue la creación de un mercado de bonos soberanos que facilitara comerciar la deuda pública y en estrecha conexión con los mercados financieros internacionales. Esto permite que los capitales entren y salgan con mucha rapidez. Así pues, los países pobres vieron llegar a sus países gigantescas oleadas de liquidez y la posibilidad de participar en los mercados financieros internacionales. Muchos estados nacionales prefieren, porque su orientación política así se los pide, buscar dinero de otro lado antes que implementar una reforma fiscal progresiva, y aprovecharon la situación.

Más temprano que tarde, varios shocks del capitalismo mundial revirtieron esta holgura, entre ellos la guerra en Ucrania y la pandemia de Covid-19, pero, fundamentalmente, fue la decisión unilateral de la Reserva Federal de Estados Unidos de incrementar su tasa de interés para luchar contra la inflación. Al aumentar las tasas de interés, los capitales financieros “volaron hacia la calidad”, es decir, los países ricos, en un entorno convulso y con tasas de crecimiento negativas para muchos países pobres. Ante esta estampida, algunas naciones africanas ya cayeron en impagos y el resto de los países está enfrentando grandes costos de la deuda y una creciente transferencia de riqueza hacia los países ricos, la cual viene ocurriendo desde 2019, pero se ha agudizado en los últimos años.

Notas relacionadas

La mandataria informó que la Secretaría de Hacienda podría aplicar un subsidio al IEPS para enfrentar variaciones en los precios.

Morgan Stanley advirtió que el alza en los precios del crudo impactará el crecimiento de algunas naciones latinoamericanas.

Las compras externas de este hidrocarburo crecieron 3.4 por ciento en un año.

Mediante una carta, 69 colectivos empresariales respaldaron la extensión del T-MEC.

La moneda doméstica se depreció 3.2 por ciento y la Bolsa Mexicana de Valores cayó más de cinco por ciento.

Factores internos relacionados con la gobernanza podrían obstaculizar el crecimiento económico del país.

El 20 por ciento del consumo de crudo mundial transita por esta vía marítima.

En el primer mes del año se realizaron 11 millones 641 mil envíos a México.

El crudo Brent aumento en 13% y el WTI lo hizo en 8.16 % mientras que los índices bursátiles alrededor del mundo cayeron

El año pasado, 22 mexicanos acapararon tanta riqueza como el Producto Interno Bruto (PIB) conjunto de Jalisco y Guanajuato.

Los grandes asuntos geopolíticos suelen analizarse exclusivamente en términos de las grandes potencias y, a lo sumo, se menciona de pasada la complicidad o la resistencia de los Estados de los países débiles.

Estados Unidos experimentará un crecimiento de alrededor de 2.4 por ciento en 2026.

El programa ofrece una tasa fija de ISR para inversionistas que reintegren recursos y los mantengan en el país.

El índice general sumó su tercera quincena al alza con aumentos concentrados en productos agropecuarios.

Opinión

Editorial

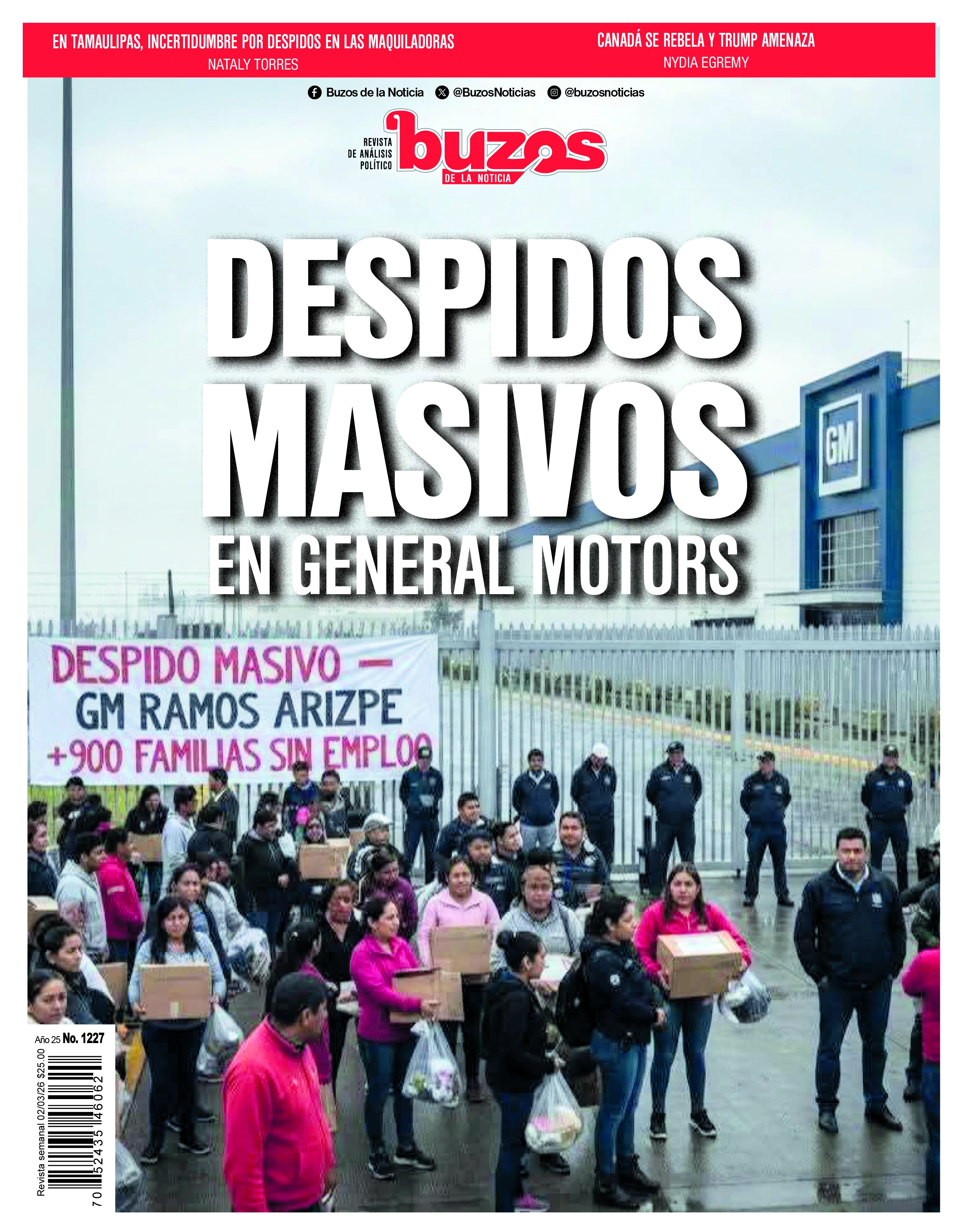

Industria automotriz y desempleo en México

Esta semana, nuestro Reporte Especial habla del despido masivo de trabajadores en la empresa trasnacional General Motors y sus efectos en otras empresas de esta rama de la industria, así como de la consecuencia inmediata en la situación de los obreros en México.

Las más leídas

Anuncian cierre de autopista México-Puebla por obras en Trolebús

Avanza IPN en investigación de Alzheimer

China rechaza que Trump use al comercio como arma en la guerra contra Irán

Después de 11 años, Defensa deberá entregar toda la información en caso Ayotzinapa

Declara Irán que no negociará con EE. UU.

En vísperas del Día Internacional de la Mujer, ONU presenta resultados de 2025

Escrito por Gladis Eunice Mejía

Maestra en Economía por la UNAM.