El año pasado, 22 mexicanos acapararon tanta riqueza como el Producto Interno Bruto (PIB) conjunto de Jalisco y Guanajuato.

Uno de los cambios más anunciados en el Proyecto de Presupuesto de Egresos de la Federación de 2026 es la implementación de los llamados impuestos “saludables”. Esta medida, que consiste en aumentar el precio a bebidas azucaradas, tabaco, videojuegos para adultos y apuestas fue presentada por el gobierno de la presidenta Claudia Sheinbaum y el secretario de Hacienda, Edgar Amador, como una herramienta de política pública con doble objetivo: desincentivar el consumo de productos nocivos y, al mismo tiempo, generar ingresos frescos para el erario. Sin embargo, tras esta iniciativa subyace un intento por enfrentar una deuda más profunda y compleja: la de una reforma fiscal estructural, cuya necesidad ha sido resaltada insistentemente por organismos como la OCDE, el FMI y el propio Consejo Coordinador Empresarial.

La verdadera importancia de esta medida no puede entenderse sólo en términos de recaudación inmediata, sino que debe analizarse a la luz de las funciones clásicas del Estado mexicano y la evolución histórica de su financiamiento. La forma y la cantidad en que el Estado recauda sus ingresos son el sustento de sus capacidades básicas. Pero estas funciones no han sido eternas ni aceptadas desde siempre como tales. Durante el Siglo XIX y las primeras décadas del XX, el Estado liberal tenía un rol limitado, centrado en la seguridad, la justicia y la promoción de actividades productivas, con una carga tributaria mínima.

Fue el cataclismo global del Siglo XX –la Gran Depresión de 1929, la Segunda Guerra Mundial y el surgimiento de la Unión Soviética como potencia rival– lo que transformó radicalmente este paradigma. La crisis demostró los fallos del mercado libre sin regulación, la guerra exigió una movilización económica sin precedentes y la Guerra Fría presionó a los Estados capitalistas a demostrar que podían proveer bienestar a sus ciudadanos para contener el avance del socialismo. En este contexto se crearon organismos internacionales, como el Fondo Monetario Internacional y el Banco Mundial que, más allá de su mandato oficial, comenzaron a “recomendar” políticas para que los Estados pudieran cumplir con estas nuevas y expandidas funciones.

Desde entonces, las funciones clásicas del Estado ya no se limitaban a garantizar el orden y organizar la producción. El nuevo consenso, plasmado en constituciones y estados de bienestar alrededor del mundo, incorporó la creación masiva de servicios públicos (educación, salud, pensiones) y el desarrollo de infraestructura a gran escala. Estas nuevas responsabilidades, que sólo pueden ser financiadas con recursos públicos sustanciales, exigieron sistemas fiscales más robustos y progresivos.

Es en este marco histórico donde deben leerse los impuestos “saludables” de 2026. México, con una de las presiones fiscales más bajas de la OCDE –del 16 por ciento del PIB, frente a un promedio del 34 por ciento–, carece de la capacidad recaudatoria para financiar adecuadamente las funciones que él mismo se ha asignado. La infraestructura envejecida, un sistema de salud con carencias crónicas y un modelo educativo que requiere más inversión son síntomas de esta insuficiencia.

Los gravámenes al tabaco, las bebidas azucaradas y otros productos de demanda invariable ante el aumento de precios son, en esencia, un recurso pragmático. Son políticamente más viables que un impuesto a las clases más ricas, ya que se enmarcan en una narrativa de salud pública que los hace más digeribles para la ciudadanía. Funcionan como un parche, alivian temporalmente la urgencia de recursos sin abordar el problema de fondo, que es la base tributaria extremadamente estrecha y la alta informalidad económica.

Los nuevos impuestos son una solución limitada para la necesidad de una reforma fiscal integral que realmente recaude las ganancias de los dueños de los medios de producción, combata la evasión y revise los subsidios regresivos. La verdadera prueba para la propuesta de tributación no será la implementación de estos impuestos específicos, sino si logra, finalmente, atacar las grandes debilidades de la economía mexicana: el crecimiento económico, las desigualdades y la pobreza.

Notas relacionadas

Los grandes asuntos geopolíticos suelen analizarse exclusivamente en términos de las grandes potencias y, a lo sumo, se menciona de pasada la complicidad o la resistencia de los Estados de los países débiles.

Estados Unidos experimentará un crecimiento de alrededor de 2.4 por ciento en 2026.

El programa ofrece una tasa fija de ISR para inversionistas que reintegren recursos y los mantengan en el país.

El índice general sumó su tercera quincena al alza con aumentos concentrados en productos agropecuarios.

El crecimiento se apoyó en agricultura y servicios, pero la producción industrial restó dinamismo a la economía.

22 personas concentran 3.9 billones de pesos en riqueza, lo que les permite influir en políticas públicas que afectan a millones

El año 2026 empezó complicado, pero ya algunos estudiosos y analistas lo habían previsto; plantearon que el mundo enfrentaría entornos geopolíticos y económicos muy complejos.

Recientemente, Oxfam publicó su informe Contra el imperio de los más ricos, en el que expuso algunos datos reveladores.

Datos preliminares apuntan a un avance moderado en comercio y servicios

El alza en bienes básicos y servicios cotidianos intensificó la presión económica en los hogares

BBVA atribuyó la debilidad general del consumo a la incertidumbre económica y al bajo crecimiento salarial.

Según la Organización Mundial de la Salud (OMS) hay un brote de sarampión en el continente, pues el número de casos se multiplicó por 24 entre los años 2024 y 2025.

El SAT informó que los ingresos por impuestos aumentaron 11 por ciento anual, impulsados por IEPS e ISR.

Jonathan Heath calificó como inconsistente que el banco central aumente la previsión de inflación al mismo tiempo que plantea nuevos recortes.

Opinión

Editorial

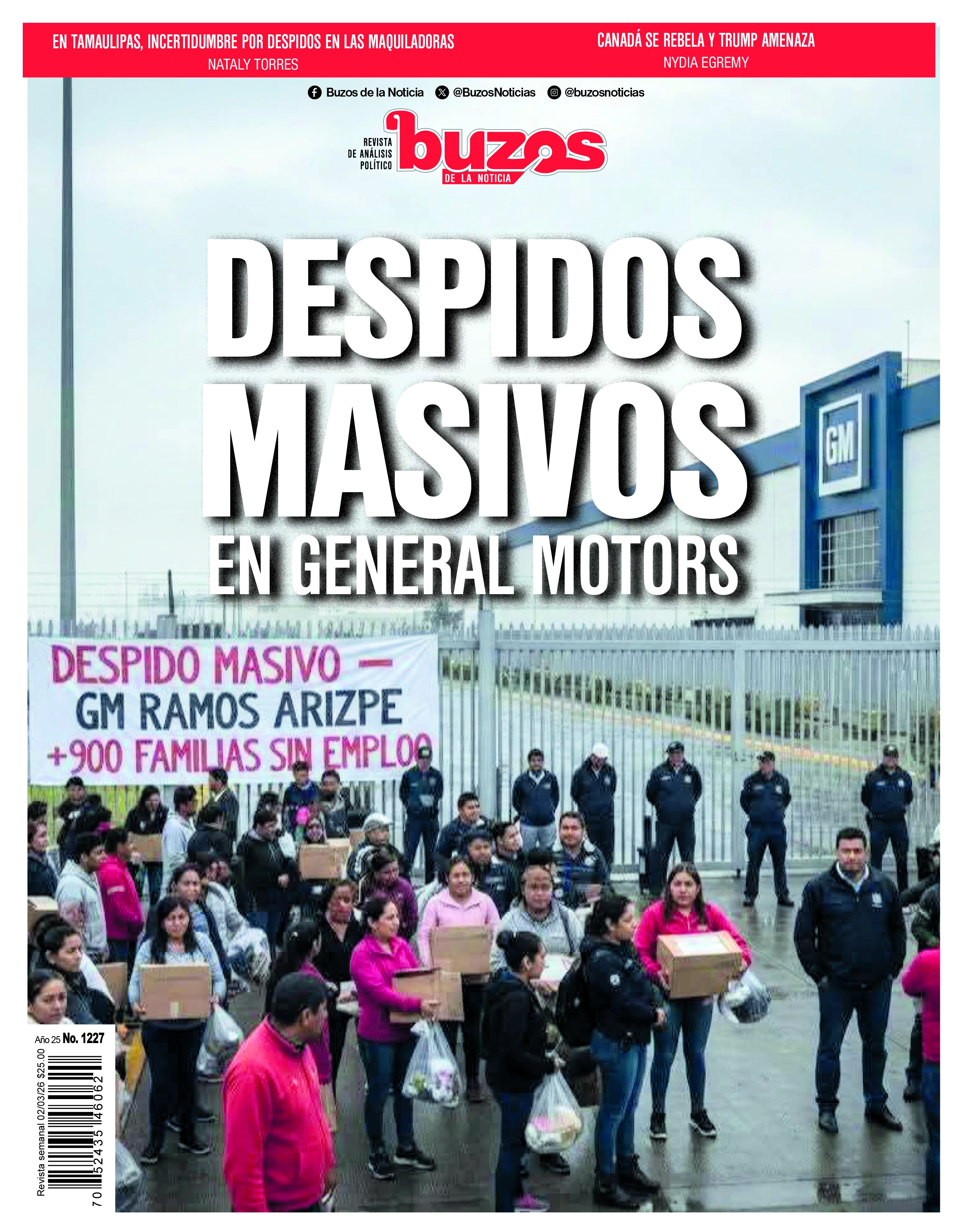

Industria automotriz y desempleo en México

Esta semana, nuestro Reporte Especial habla del despido masivo de trabajadores en la empresa trasnacional General Motors y sus efectos en otras empresas de esta rama de la industria, así como de la consecuencia inmediata en la situación de los obreros en México.

Las más leídas

Localizan sin vida a madre buscadora en Mazatlán

El fantasma del desempleo recorre México

Estados Unidos e Israel asesinan al líder supremo de Irán

Mueren soldados estadounidenses tras agredir a Irán

Misiles de Irán logran impactar en bases militares estadounidenses y del Mossad

La riqueza de 22 milmillonarios creció más que la economía

Escrito por Samira Sánchez

Maestra en Estudios Urbanos por El Colegio de México. Realiza estudios de doctorado en la misma institución.