Hace tiempo que Estados Unidos (EE. UU. ) perdió el poder de producir bienes físicos para su mercado interno y para el mercado mundial, es decir, su poderío industrial. EE. UU. vive de lo que se produce en el resto del mundo. Particularmente China, a pesar de toda la propaganda negativa que se le echa encima, desafía a las compañías occidentales con bienes de alta tecnología que antes eran monopolio exclusivo de los países del Norte Global. Esto lo ha logrado mediante un perfeccionamiento de los procesos productivos que permiten que sus costos sean menos de la mitad que los bienes no nada más de marcas estadounidenses, sino también de los grandes monopolios del Occidente colectivo.

¿Qué poder conserva, entonces, EE. UU.? El poderío sobre el sistema financiero y monetario internacional, los cuales tienen su piedra angular en la dominación del dólar en las transacciones internacionales, pues la mayoría se realizan en esa moneda: en el comercio de mercancías, en la adquisición de deudas en los mercados internacionales e incluso nacionales por los agentes económicos y en la tenencia de reservas en dólares o en títulos de deuda del Tesoro estadounidense por parte de los bancos centrales del resto del mundo (es decir, tienen en sus manos la deuda de EE. UU.). Esto le confiere el poder exorbitante que le permite vivir a costa del resto del mundo.

Desde 1973, el dólar es una moneda fiduciaria, es decir, la aceptación internacional del papel verde para pagar obligaciones o mercancías no depende de que tenga algún respaldo material, sino fundamentalmente de la anuencia del mundo a mantener su moneda o los títulos de deuda del Tesoro estadounidense como reservas oficiales, las cuales muchos países mantienen en ese centro financiero o en la City de Londres. En este año, el presidente Nixon decidió abandonar el anclaje al dólar debido a que las restricciones a las finanzas se estaban volviendo una verdadera camisa de fuerza para el desarrollo pleno del capital financiero, el cual ya tenía una actividad especulativa y financiera poderosa en la City de Londres desde 1956.

Al eliminar las trabas legales e institucionales, nacionales e internacionales, los mercados financieros de Wall Street crecieron aún más, pues muchas empresas se dirigieron aquí para financiarse en una moneda “segura”; al mismo tiempo, esto aumentó la demanda del dólar en la economía internacional, fortaleciéndolo. Desde entonces, las finanzas privadas de Wall Street (inversores institucionales, bancos, fondos de cobertura, trasnacionales) dominan los movimientos del capital internacional y las deudas de numerosos clientes internacionales, entre ellos los Estados nacionales. De hecho, las gigantescas transacciones diarias por medio de complejos instrumentos financieros se realizan fundamentalmente entre Nueva York y Londres.

Pero esta importancia de las instituciones de Wall Street en los flujos financieros internacionales sólo pudo lograrse por el respaldo de la Reserva Federal y del Departamento del Tesoro. Los títulos de deuda del Tesoro estadounidense son vistos por los inversores globales como un refugio seguro, donde no existe la posibilidad de impago, lo que permite que el Estado respalde los movimientos de las finanzas privadas y que su deuda pública sea la columna vertebral de la creación de crédito a nivel internacional. Pero también le permite ejercer a la Reserva Federal, sin ninguna restricción, de prestamista de última instancia en caso de que sus instituciones financieras privadas se vean en severos problemas (https://goo.su/t6cRqj).

El régimen dólar-Wall Street (como le llamó Peter Gowan) está dotado de una poderosa armadura legal y de tal seguridad angloamericana que le autoriza a imponer sanciones severas a Estados nacionales, como la congelación/robo de sus reservas, expulsarlos del sistema SWIFT, o llevar a cabo juicios extraterritoriales, ya que, por ejemplo, una alta proporción de los bonos soberanos está bajo la regulación de Nueva York e Inglaterra (https://goo.su/Ci3lEZr). Pero el poderío financiero no es para siempre, sobre todo si está construido sobre una inestabilidad creciente. Y está declinando no por los BRICS+, sino fundamentalmente por las mismas contradicciones del sistema.

Desde la crisis financiera de 2008, las intervenciones de la Reserva Federal para mantener a flote a Wall Street van en aumento y los montos de dinero para rescatarlos también, prueba de que ya no le es posible sostenerse por sí mismo. Las sanciones financieras y no nada más comerciales también son crecientes para muchos países, lo que incrementa la desconfianza en el dólar. Por último, dos datos apuntan a que el mundo se está moviendo lentamente hacia la desdolarización. En primer lugar, bancos centrales están abandonando al dólar como moneda de reserva; aunque todavía sea en una cantidad pequeña, hacia allá se mueve la tendencia (https://goo.su/RtJOj0E). En segundo lugar, también han comenzado a proveerse de reservas de oro, la mercancía dinero por excelencia: en un año, la demanda aumentó el precio del oro 40 por ciento; se está buscando no sólo como reservas, sino también como sistema de pago (https://goo.su/vVvS7). Es también de notar que Trump no impuso a China sanciones financieras, sino arancelarias, pues de hacerlo de otra manera, aceleraría el paso de China hacia la desdolarización.

Notas relacionadas

Productos como el pollo, la carne de res y la vivienda impulsaron el índice inflacionario, que superó el estimado de analistas.

- Estás más cerca de ser pobre que millonario

- 11 enero, 2025

Si crees ser “clase media”, es muy probable que estés equivocado; pero incluso si lo eres, estás más cerca de ser pobre que millonario.

- Alertan a Reyes Magos si compran en línea

- 04 enero, 2024

La primera recomendación y la más importante es verificar la URL del sitio web en la que se hará la compra.

La mayoría de las personas que trabajan están excluidas. Aún antes de la pandemia del Covid-19, el 60 por ciento de la población económicamente activa carecía de afiliación a la seguridad social.

Apple, Nvidia, Microsoft y otras empresas perdieron más de 5 billones de dólares tras los aranceles impuestos por Trump

- Economía mexicana en 2022 tendrá crecimiento mediocre

- 18 febrero, 2022

“No tenemos motor de crecimiento para 2022, ahora las proyecciones de la mayoría de los analistas, apunta un crecimiento entre 2 y 2.2%, por lo que son escenarios bastante pesimistas”.

- Producto Interno Bruto (PIB), de Diane Coyle

- 23 noviembre, 2024

La guerra es la “madre” de muchas invenciones tecnológicas de uso doméstico, médico e industrial.

- Sólo necesitas 10 pesos para obtener 13 mil al final del año

- 08 enero, 2024

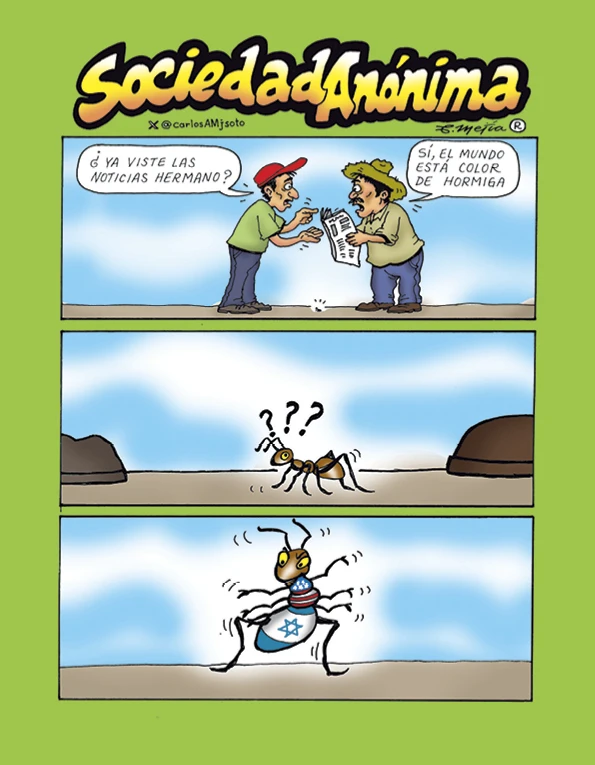

¿Sabías qué si te propones juntar desde 10 pesos cada semana obtendrías cerca de 14 mil pesos en un lapso de un año? Se trata de un método de ahorro “infalible” que te permite dejar de lado los gastos hormiga.

- Recaudación se queda corta con el pronóstico para enero

- 20 febrero, 2024

La recaudación de enero se quedó corta, ya que sólo alcanzó 475 mil 66 millones de pesos de los 478 mil 245 millones estimados, según el SAT.

- Incrementa 5.8% importación de granos y oleaginosas

- 23 agosto, 2023

En julio, la importación de granos y oleaginosas incrementó 5.8%, aunque su valor se mantuvo al mismo nivel que el acumulado a julio del 2022, por la inflación, según el reporte mensual del GCMA.

- Dos Bocas: el proyecto que hunde a Pemex

- 25 enero, 2025

Con una deuda de 20 mil 500 millones de dólares, Pemex enfrenta un panorama complicado en refinación y logística.

- Evita fraudes en línea con el Monitoreo de Profeco

- 14 marzo, 2024

La Profeco dio a conocer su Monitoreo de Tiendas Virtuales, una guía para identificar establecimientos en línea que cumplen o incumplen con la lista de requerimientos mínimos para ofrecer servicios.

El sector turístico en la capital del país genera cerca de 350 mil empleos directos; asimismo existen 650 hoteles y aproximadamente 600 de ellos se encuentran cerrados.

- La economía de la 4T

- 02 octubre, 2022

Mientras la República Popular China ha sacado a millones de la pobreza sin entregar dinero, López Obrador y su 4T ofrece dinero a los pobres para que voten por Morena y NO para que salgan de la pobreza.

- Marx: política y economía

- 10 noviembre, 2019

La revisión crítica de Marx desmintió los aspectos ideológicos y mistificadores de la filosofía hegeliana del derecho.

Opinión

Editorial

El Gas Bienestar también resultó demagogia

Se fue AMLO y su objetivo principal quedó muy lejos de alcanzarse.

Las más leídas

Habrá apagón de 8 horas en Yucatán, anuncia CFE

Secretaría de Salud elimina programas para 2026

Caen presuntos feminicidas de una menor de dos años en Chimalhuacán

México está lejos de la meta de generar 1.5 millones de empleos

Nvidia supera a Apple y Microsoft; cotiza en la bolsa con 4 billones de dólares

Habitantes de Ixtapaluca alistan protestas por mal Gobierno de Felipe Arvizu

Escrito por Gladis Eunice Mejía

Maestra en Economía por la UNAM.