El dólar, moneda de reserva global e intermediaria en el intercambio de divisas, está decayendo: “la participación del dólar en las reservas mundiales cayó el año pasado a una velocidad diez veces superior al promedio de las últimas dos décadas (…) ha perdido alrededor del 11% de su participación de mercado desde 2016 y el doble de dicho porcentaje desde 2008 (…) ahora representa alrededor del 58% de las reservas oficiales globales totales, frente al 73% en 2001 cuando era la “reserva hegemónica indiscutible” (Bloomberg, Yahoo Finance, 18 de abril de 2023).

Dice Olga Lijachiova en RT: “Rusia, el país más afectado por los efectos negativos del billete verde, también apoya el uso del yuan en el comercio con sus socios de Asia, América Latina y África (…) En abril, el presidente de Brasil (declaró) (…) ¿Por qué todos los países necesitan hacer su comercio respaldado por el dólar? ¿Por qué no podemos comerciar con nuestras propias monedas? (…) en la actualidad hay que correr detrás del dólar para exportar (…) el presidente de Venezuela manifestó que su país debe “insertarse en la iniciativa de la desdolarización”, y (…) el presidente boliviano adelantó que su gobierno analiza la posibilidad de emplear el yuan chino para realizar transacciones internacionales (…) De acuerdo con el primer ministro malasio (…) el país ya está trabajando con Pekín para permitir que ambos Estados negocien asuntos comerciales usando sus monedas nacionales (…) (en Egipto) Consideramos muy firmemente el intento de importar desde países y autorizar (el uso de) sus monedas locales con la moneda egipcia (…) ya hemos avanzado, ya sea con China, La India o Rusia (…) (entre Teherán y Moscú) (…) más del 40% del comercio bilateral se realiza en rublos (…) el presidente de Kenia afirmó que los países africanos tienen que rechazar el dólar y adherirse al Sistema Panafricano de Pagos y Liquidaciones (…) Además, en una cumbre de la ASEAN (compuesta por Indonesia, Malasia, Filipinas, Singapur, Tailandia, Brunéi, Vietnam, Laos, Myanmar y Camboya) celebrada en mayo, sus miembros han acordado aumentar el uso de las transacciones en moneda nacional…” (RT, Olga Lijachiova, tres de junio de 2023).

A partir de julio pasado, La India, tercer importador y consumidor de petróleo, lo compra a los Emiratos Árabes Unidos en rupias, reduciendo así costos de transacción. “… tras el inicio del conflicto en Ucrania, Estados como Rusia, Irán, Brasil, Argentina y Bangladesh empezaron a utilizar el yuan chino en lugar del dólar” (Sputnik, 20 de agosto). “En Brasil el yuan es ya la segunda divisa de reservas extranjeras (…) Este año el yuan es la divisa con más transacciones en Rusia; China ‘usó por primera vez en marzo más yuanes que dólares para pagar sus transacciones internacionales’” (BBC).

Lejos quedaron los tiempos en que el dólar se impuso como moneda de reserva y medio de compra en 1944, cuando, en Bretton Woods, Estados Unidos (EE. UU.) quedó obligado a respaldar el dólar en oro, mientras los demás países lo harían en dólares. Pero en 1971, Richard Nixon decretó unilateralmente que su gobierno no acataría ya el acuerdo, y el dólar quedó en calidad de dinero fiduciario, basado en la pura confianza, sin respaldo garantizado. Para apuntalarlo se creó el petrodólar, cuando en 1973 el gobierno americano acordó con Arabia Saudita otorgarle protección militar a cambio de la exclusividad del dólar en el mercado petrolero liderado por la OPEP. Era una “demanda sintética”, basada en el poderío militar. Hoy Arabia Saudita vende ya su petróleo en monedas diferentes al dólar, como el yuan, y el petrodólar se agota.

Libre de ataduras, y con el monopolio monetario del mercado petrolero, EE. UU. pudo comprar con dólares cuanto quisiera y consumir por arriba de sus posibilidades. La emisión se disparó y el mundo se inundó de billetes verdes, verdadero parásito de la economía global: con papeles se conseguía riqueza. Al respecto, fue de antología la respuesta de Alan Greenspan, expresidente de la Reserva Federal, en entrevista para NBC el 10 de agosto de 2011, cuando con toda tranquilidad dijo: “EE. UU. puede pagar cualquier deuda que tenga, porque siempre puede imprimir dinero para hacerlo. Por eso la probabilidad de incumplimiento (default) para EE. UU. es nula”. ¡Una joya de declaración! Es la economía de imprenta.

Pero la economía real se impuso finalmente sobre las maniobras financieras. Hoy EE. UU. no es ya la potencia indiscutible, y su declive se manifiesta en la decadencia del dólar. China es el mayor exportador mundial y segundo mayor importador; es el primer socio comercial de África; en Latinoamérica, el segundo; en Brasil, Chile y Perú, el primero. “Se estima que el comercio entre China y América Latina y el Caribe (será) para 2035 más del doble que la actualidad en 2023” (Dr. Ernesché Rodríguez Asien, director del Observatorio Iberoamericano de la Economía y Sociedad de Japón). Los países del BRICS aportan el 36 por ciento del Producto Interno Bruto (PIB) mundial y superan al G20 en términos de PIB paridad de poder adquisitivo. “El intercambio comercial entre La India y Rusia creció un 190% en el primer semestre de 2023 (…) Las importaciones de productos rusos a la India (representan) el triple que en la primera mitad de 2022...” (Sputnik, 28 de agosto de 2023). Rusia es la quinta economía en términos de PIB paridad de poder adquisitivo (Banco Mundial). Lógicamente, si aumenta la actividad comercial entre países emergentes, se impone el uso de sus monedas, y el dólar es desplazado.

Además de que EE. UU. está retrocediendo en la economía real, y como manifestación de ello, tiene una deuda pública gigantesca que se duplicó en la última década y que representa el 123 por ciento del PIB (30 billones de dólares), lo cual aumenta la desconfianza hacia el dólar. China es su segundo acreedor. Afectan también la confianza la fuerte inflación, y el que, para contenerla, la Fed eleva las tasas de interés, aumentando el riesgo de recesión y los costos del crédito, y frenando el crecimiento.

Las abusivas sanciones económicas aplicadas por EE. UU. debilitan también al dólar. Una moneda internacional debe ser neutral para ser usada con confianza por cualquier país, requisito que ya no cumple la divisa norteamericana. “… en abril de este año, la secretaria del Tesoro de EE. UU., Janet Yellen, reconoció que las sanciones económicas contra Moscú y otras naciones ponen en peligro el estatus del dólar estadounidense como moneda global” (Olga Lijachiova, RT, tres de junio de 2023). Un ejemplo: por la guerra en Ucrania, al banco Central de Rusia le fueron congelados activos en el extranjero por 300 mil millones de dólares. Y lógicamente, tanto los países sancionados como los que sienten la amenaza buscan refugio creando reservas o intercambiando en otras monedas, y adhiriéndose a mecanismos de pago mundial diferentes a los controlados por EE. UU. Ningún país quiere verse expuesto al uso del dólar como instrumento de coacción.

Así pues, el mundo tiende a liberarse del dólar y se encamina hacia la instauración de una moneda única, quizá respaldada en oro (como ocurría anteriormente), lo cual le daría credibilidad y solidez; pero dada la complejidad de su manejo (por ejemplo, la necesidad de un banco central único para todos los BRICS), su instrumentación podría resultar más tardada; lo que sí opera ya es el intercambio en monedas nacionales. Además, se ha creado al seno del Banco del BRICS un mecanismo para manejar los pagos internacionales entre los países participantes; también se está ensayando con éxito el sistema virtual de pagos. En fin, la reducción del peso del dólar es una necesidad objetiva de nuestro tiempo y, de una forma u otra, se abre paso y contribuye a la construcción de un mundo multipolar.

Notas relacionadas

Opinión

Editorial

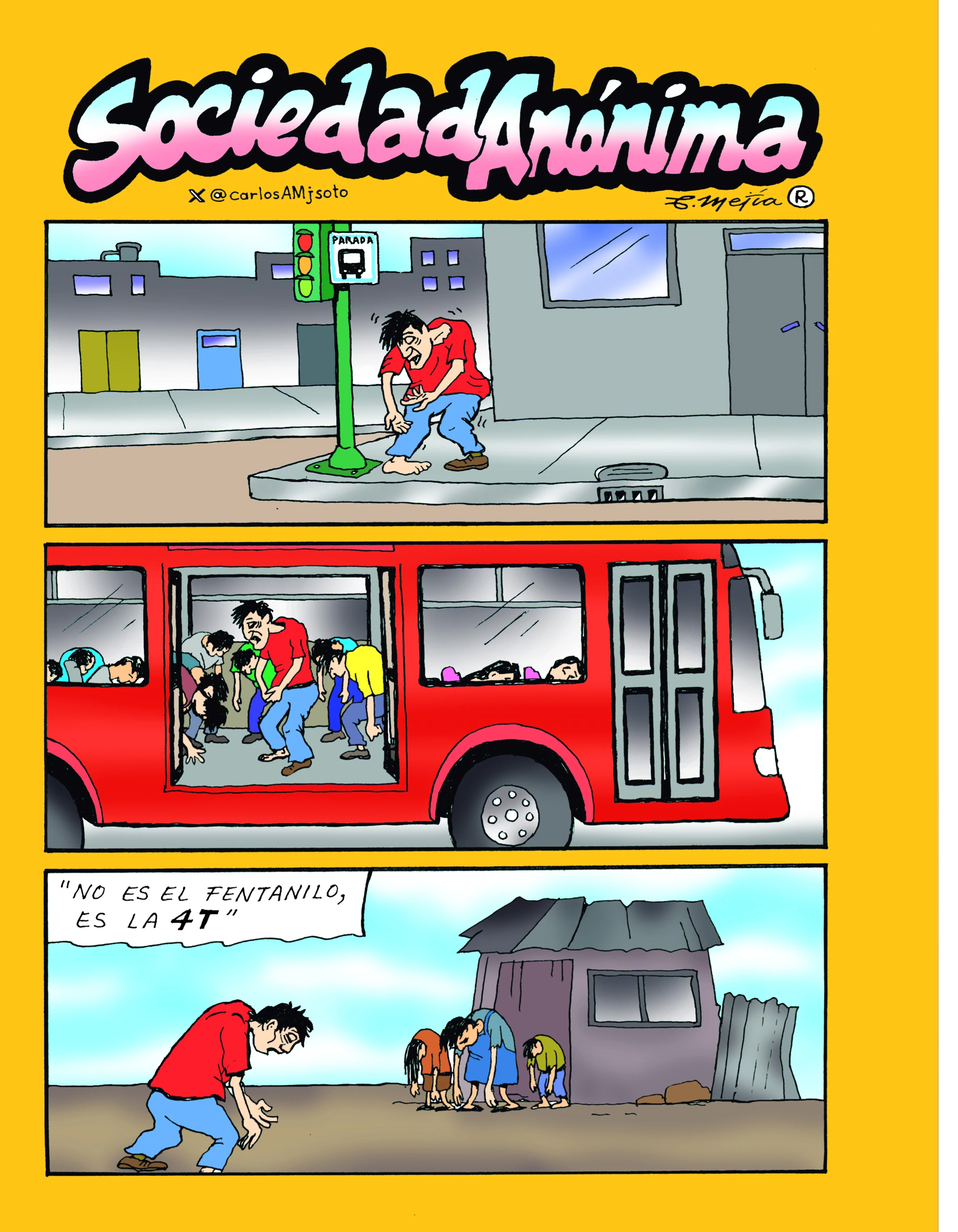

Sin estrategia para el combate de la drogadicción

El aumento imparable del consumo de drogas es, ni más ni menos, la prueba de que el combate contra este mal ha fracasado.

Las más leídas

Advierte China a EE. UU. por venta de armas a Taiwán

Deuda interna superará 80% en 2026, prevé Hacienda

Pese a situación crítica, ONU declara el fin de la hambruna en Gaza

Revela Cofepris las playas más contaminadas en México

En México, 1 de cada 10 víctimas de trata es migrante

Inician pruebas del Tren Interurbano en Santa Fe

Escrito por Abel Pérez Zamorano

Doctor en Economía por la London School of Economics. Profesor-investigador de la Universidad Autónoma Chapingo.